税と対峙する - 38

平成17年08月05日号(第2301号)

給与所得控除額の縮小は

家庭を崩壊させる3つの魔の効果

一般家庭の税額が3倍になる!!

今回はサラリーマン家族でおこりうる、給与所得控除額縮小の波紋を具体的に検証してみたい。

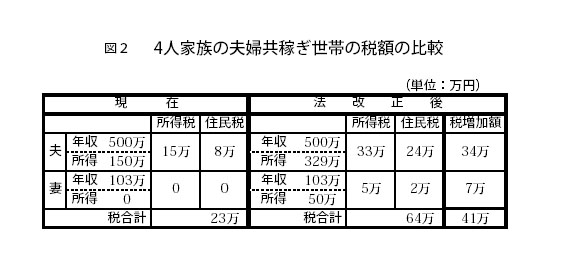

共働きの吉田一郎(仮名)夫妻は、子供が2人、現在所得税15万円、住民税8万円、合計23万円を年間納税している。夫は年収500万円、妻の年収は扶養家族ぎりぎりの103万円である。仮に給与収入に対して、法律で認められている給与所得控除が全くなくなり、必要経費は実費で計算する実額控除方式に切り換えた場合を考えてみる。

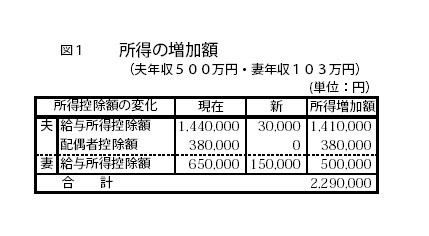

一郎氏は年収500万円に対し、現在は144万円の給与所得控除を受けている。これは使ったかどうかにかかわらず、給与収入の経費として認められている金額である。実額控除方式の場合、背広・靴・ワイシャツ・などを購入すれば必要経費になるが、今年は一切大きな支出で新しく買ったものはなく、実額として控除できるのは靴下代5千円と散髪代年10回、25000円の合計3万円くらいである。つまり経費は3万円だ。給与所得控除額は144万円が3万円に激減することになる。かえって吉田夫人の方が洋服代などで15万円の実額経費が控除できるという皮肉なことになった。

それでも妻は今迄の65万円の給与所得控除額が15万円へと減り、所得が出るため納税額が発生する。更に、夫の扶養家族からもはずれることになり、夫は配偶者控除も受けられなくなってしまう。これらの点を考慮すると、大変な増税が実現することとなる。

試算では、夫は増えた所得に対して約19%が税金となる。妻は新たに発生した所得に対し15%の税負担となる。2人合わせて41万円もの税金が増えることとなる。(図2参照)今まで、年間23万円を納税していた家計が、合計64万円の納税負担になってしまう。3倍近い増加である。とても吸収できる金額ではない。

給与所得控除額の縮小は、このように普通のサラリーマンの所得を大幅に増やすという、第一の効果の他、パート収入を得ている配偶者の所得を押し上げその人の納税も引き起こすという第2の効果、そしてそれによって配偶者控除や扶養控除などを喪失させ、夫の所得を更に増やす第3の効果があるのだ。